Kennisbank

Waar moet ik rekening mee houden als ik btw over de aanschaf van de thuisaccu wil terugvragen?

In onderstaande vragen behandelen we de belangrijkste punten die van belang zijn bij het terugvragen van de btw bij thuisaccu's.

- Kan ik de btw over de aanschaf en installatie van mijn thuisaccu terugvragen?

- Wat moet ik doen om btw terug te vragen?

- Ben ik verplicht om me aan te melden als ondernemer voor de btw?

- Wat heb ik nodig om btw terug te vragen?

- Ik gebruik mijn thuisaccu zowel om te handelen als privé. Hoe zit het dan?

- Hoe vul ik de btw-aangifte in?

- Hoe voorkom je dat je btw-aangifte moet blijven doen?

- Ik was eerder al eens ondernemer voor de btw vanwege de aanschaf van zonnepanelen. Hoe zit het dan?

Kan ik de btw over de aanschaf en installatie van mijn thuisaccu terugvragen?

Je kan de btw over de aanschaf en installatie van je thuisaccu terugvragen als je voldoet aan de volgende voorwaarden:

- Je hebt een dynamisch energiecontract.

- Je gebruikt de thuisaccu om te handelen in stroom. Dit houdt in dat je de accu oplaadt als de prijs laag of negatief is en teruglevert aan het stroomnet als de stroomprijs hoog is.

- Je thuisaccu is uitgerust met een Energie Management Systeem (EMS).

- Jouw naam staat op de factuur van aanschaf en installatie van de thuisaccu.

- Je bent geen deelnemer aan de zogenoemde Kleineondernemersregeling (KOR) op het moment van de aanschaf en installatie van de thuisaccu.

Als je voldoet aan deze voorwaarden, dan ziet de Belastingdienst je als zogenoemde ondernemer voor de btw en kun je de btw over aanschaf en installatie terugvragen. Dit betekent wel dat je ook btw moet betalen over de leveringen vanuit de accu aan jezelf en aan het net. Het saldo hiertussen krijg je terug.

Let op: voldoe je aan deze voorwaarden maar heb je eerder ook al btw over de aanschaf van zonnepanelen teruggevraagd? Dan is het terugvragen van btw ingewikkelder. Ga naar: Ik was eerder al eens ondernemer voor de btw vanwege de aanschaf van zonnepanelen. Hoe zit het dan?.

Gebruik je de thuisaccu alleen privé? Bijvoorbeeld alleen om stroom van je zonnepanelen op te slaan en deze later zelf te gebruiken? Dan kun je de btw van je thuisaccu niet terugvragen.

Wat moet ik doen om btw terug te vragen?

Hiervoor moet je je aanmelden bij de Belastingdienst als startende ondernemer. Dat doe je met het volgende formulier: Opgaaf startende onderneming (niet ingeschreven in het Handelsregister).

Je ontvangt dan een btw-nummer en er wordt ook een btw-aangifte formulier uitgereikt.

Ben ik verplicht om me aan te melden als ondernemer voor de btw?

Is de jaaromzet van je thuisaccu lager dan € 2.200? Dan ben je niet verplicht je aan te melden bij de Belastingdienst. Als je dit niet doet, kun je ook geen btw terugvragen. Is de jaaromzet van je thuisaccu hoger dan € 2.200? Dan ben je dit wel verplicht.

Lees hier meer over de registratiedrempel

Tot 2025 gold een registratiedrempel van € 1.800 per jaar.

Wat heb ik nodig om btw terug te vragen?

Voor de btw-aangifte heb je de volgende zaken nodig:

- De factuur of facturen van de levering en installatie van de thuisaccu. Deze moeten op jouw naam staan. Valt de thuisbatterij in een (beperkte) gemeenschap van goederen? Dan mag de factuur ook op naam staan van je partner.

- De overeenkomst met de energieleverancier voor de levering van de stroom. Deze moet op het moment van de aanschaf van de thuisaccu op jouw naam staan.

Goed om te weten: deze informatie hoef je niet met de aanvraag mee te sturen, maar moet je wel bewaren mocht de Belastingdienst er achteraf om vragen.

Ik gebruik mijn thuisaccu zowel om te handelen als privé. Hoe zit het dan?

De btw over de aanschaf en installatie is alleen volledig aftrekbaar als je de thuisbatterij volledig zakelijk gebruikt. Dat houdt in dat je zelf geen stroom uit de thuisaccu gebruikt.

Gebruik je de accu zowel om te handelen als privé? Dan mag je een deel van de betaalde btw in aftrek brengen. Het privégebruik bereken je zelf aan de hand van de informatie uit het EMS en de energienota’s.

Vraag je de volledige btw over de aanschaf en installatie van de thuisaccu terug, maar blijkt achteraf dat je de thuisaccu ook privé gebruikt? Dan moet je 21 % btw over het privéverbruik in de eerste 5 jaar na ingebruikname terugbetalen. Lees hier hoe je dat doet: Btw terugbetalen als je de batterij ook privé gebruikt.

Hoe vul ik de btw-aangifte in?

Als je btw-ondernemer wordt omdat je gaat handelen met de thuisaccu, dan moet je de verschuldigde btw over de leveringen vanuit de accu opgeven in de aangifte omzetbelasting. Vul hiervoor de volgende zaken in:

(klik om te openen in nieuw scherm)

- Vraag 1a, eerste kolom (“Omzet”). Vul hier je kwartaalomzet in. Dit is de vergoeding die je in dit kwartaal van je energieleverancier hebt ontvangen voor de teruggeleverde stroom.

- Vraag 1a, tweede kolom (“Omzetbelasting”). Hier vul je de verschuldigde btw over de vergoeding voor de geleverde energie in. Over de omzet (kolom 1) moet je 21% btw afdragen aan de Belastingdienst. Het bedrag dat je hier moet invullen bereken je dus op de volgende manier: 0,21 x de omzet in kolom 1.

- Let op! Voor de thuisbatterij geldt geen forfait. Dat betekent dat er geen vaste bedragen zijn voor de verschuldigde btw. Je moet die btw dus zelf berekenen aan de hand van de werkelijk behaalde omzet. Voor de berekening kun je gebruik maken van de informatie uit het EMS en de energienota’s.

- Let op! Heb je naast de thuisaccu tegelijkertijd ook voor het eerst zonnepanelen gekocht? En verwacht je ondanks de thuisaccu dat je nog regelmatig opgewekte stroom teruglevert aan het net? Dan word je ook voor de exploitatie van de zonnepanelen ondernemer voor de btw. Je moet in dat geval ook het zogenoemde ‘forfait’ van de zonnepanelen bij het bedrag bij vraag 1a, 2de kolom optellen. Hoe je dat forfait berekent, zie je in het Stappenplan btw terugvragen zonnepanelen (pdf).

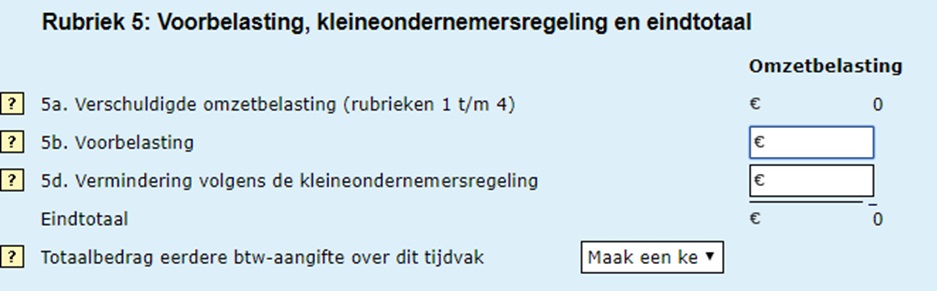

(klik om te openen in nieuw scherm)

- Bij vraag 5a (“Verschuldigde omzetbelasting rubrieken 1 t/m 4”) van de aangifte wordt kolom 2 bij de vragen 1 t/m 4 opgeteld. In het digitale aangifteformulier wordt dit veld automatisch ingevuld.

- Bij vraag 5b (“Voorbelasting”) van de aangifte geef je de betaalde btw over de installatie en aanschaf op. Je kunt deze bedragen terugvinden op de factuur die je hebt ontvangen van de leverancier/installateur.

- Let op! Heb je naast de thuisaccu tegelijkertijd ook voor het eerst zonnepanelen gekocht? En verwacht je ondanks de thuisaccu dat je nog regelmatig opgewekte stroom zal terugleveren aan het net? Dan word je ook voor de exploitatie van de zonnepanelen ondernemer voor de btw. Je kunt in dat geval ook de betaalde btw over aanschaf en installatie van de zonnepanelen’ bij vraag 5b erbij optellen.

Hoe voorkom je dat je btw-aangifte moet blijven doen?

Heb je over het jaar van aanschaf de btw teruggevraagd door btw-aangifte te doen? Vraag dan meteen om toepassing van de Kleine Ondernemersregeling (KOR). Je krijgt dan met ingang van 1 januari van het volgende jaar een vrijstelling voor de btw. Je hoeft gedurende die periode geen btw-aangifte meer te doen. Dat betekent dat je geen btw meer hoeft af te dragen maar dus ook geen btw kan aftrekken. Je wordt een zogenoemde vrijgestelde ondernemer voor de btw.

Het verzoek om toepassing van de KOR kun je doen met het volgende formulier. Dien het verzoek uiterlijk vóór 1 december van het jaar in.

Let op! Per 1 januari 2025 vervalt de verplichte deelnameperiode van 3 jaar voor de KOR. Het wordt dan mogelijk om je binnen 3 jaar na aanmelding weer af te melden voor de KOR. Maak je daar gebruik van, dan ontvang je weer aangiftes omzetbelasting. Je kan je na je afmelding op z'n vroegst weer aanmelden voor de KOR na verloop van het jaar waarin je je afmeldt en het kalenderjaar erop. Meld je je bijvoorbeeld 10 januari af voor de KOR? Dan kun je je met ingang van 1 januari 2027 weer aanmelden voor de KOR. Het aan- en afmelden kan vanaf 1 oktober 2024 op eenvoudige wijze via Mijn Belastingdienst Zakelijk.

Ik was eerder al eens ondernemer voor de btw vanwege de aanschaf van zonnepanelen. Hoe zit het dan?

Ben je al btw ondernemer geworden vanwege een eerdere aanschaf van zonnepanelen? En heb je je toen ook aangemeld voor de Kleine Ondernemersregeling (KOR)? Dan wordt het lastiger om de btw over de aanschaf en installatie van de thuisaccu terug te vragen.

Er zijn een aantal fiscale en administratieve aandachtspunten waarmee je rekening mee moet houden:

Omdat je nog in de KOR-regeling valt, word je aangemerkt als een vrijgestelde ondernemer voor de btw. Dat houdt in dat je geen btw-aangiftes krijgt uitgereikt en geen btw hoeft af dragen, maar ook geen btw in aftrek kunt brengen. Als je de btw over de aanschaf en installatie van de thuisaccu in aftrek wil brengen, zul je je dus eerst moeten afmelden van de KOR-regeling. Alleen dan krijg je weer een btw-aangifte uitgereikt. Hierin kun je de betaalde btw over de aanschaf en installatie voor aftrek opvoeren.

Heb je je afgemeld voor de KOR? Dan moet je voor de duur van 3 jaar verplicht periodiek aangifte omzetbelasting doen. Ook moet je ieder jaar btw opgeven over de stroom van je zonnepanelen en de omzet van je thuisaccu. Pas na deze 3 jaar kun je weer een verzoek doen voor toepassing van de KOR-regeling.

Let op! Per 1 januari 2025 vervalt de verplichte deelnameperiode van 3 jaar voor de KOR. Het wordt dan mogelijk om je binnen 3 jaar na aanmelding weer af te melden voor de KOR. Maak je daar gebruik van, dan ontvang je weer aangiftes omzetbelasting. Je kan je na je afmelding op z'n vroegst weer aanmelden voor de KOR na verloop van het jaar waarin je je afmeldt en het kalenderjaar erop. Meld je je bijvoorbeeld 10 januari af voor de KOR? Dan kun je je met ingang van 1 januari 2027 weer aanmelden voor de KOR. Het aan- en afmelden kan vanaf 1 oktober 2024 op eenvoudige wijze via Mijn Belastingdienst Zakelijk.

Afmelden voor de KOR moet je doen uiterlijk een maand vóór het kwartaal waarin je de thuisaccu aanschaft. Je kunt de afmelding via een formulier doorgeven. Meld je je pas af nadat je de thuisaccu hebt aangeschaft? Dan heb je recht op een lagere teruggave of vervalt je recht op teruggave mogelijk volledig. Neem voor de gevolgen van een te late afmelding contact op met een btw-adviseur of de Belastingdienst.

Aandachtspunten

- Btw-teruggave-proces ingewikkelder voor zonnepaneeleigenaren

Voor de meeste huishoudens zal de investering in een thuisaccu een vervolgstap zijn op een eerdere investering in zonnepanelen. Het is namelijk een goede manier om terugleveren van energie (en dus terugleverkosten) te voorkomen of verminderen. Vooral deze groep mensen moeten zich er bewust van zijn dat het btw-teruggave-proces ingewikkelder is dan wanneer je nog geen zonnepanelen hebt. Ook kan het btw-voordeel lager uitvallen. - Terugverdientijd

Commerciële partijen die thuisaccu's verkopen, besteden hier te weinig aandacht aan. Een lagere btw-teruggave of in sommige gevallen het niet kunnen terugvragen van de betaalde btw maakt de business case (terugverdientijd) van de thuisaccu aanzienlijk ongunstiger. - Traden met een thuisbatterij

Ga je traden met een thuisbatterij dan streef je een opbrengstmaximalisatie na. De inkomsten als gevolg van het handelen in energie wordt door de Belastingdienst aangemerkt als een bron van inkomen voor de inkomstenbelasting. Je dient de opbrengsten op te geven in box 1 als 'resultaat uit overige werkzaamheden'. Wel mag je de gemaakte kosten en afschrijvingen van deze opbrengst aftrekken. Over het saldo betaal je inkomstenbelasting.

Hoe nu verder

- Thuisbatterij en btw (Belastingdienst.nl)

- Thuisbatterij: 9 vragen en antwoorden

- Zonne-energie opslaan: mogelijkheden

- Stappenplan-btw-terugvragen-zonnepanelen (pdf)

- Vanaf 1 januari 2025: Wijzigingen KOR en introductie EU-KOR (Belastingdienst.nl)